6-НДФЛ: как отразить больничный лист

С 1 января 2016 года для налоговых агентов была введена новая форма отчетности 6-НДФЛ (Приказ ФНС России от 14.10.2015 г. № ММВ-7-11/450@). Теперь все организации и предприниматели, которые имеют наемных работников, а также выплачивают доходы физическим лицам – не сотрудникам, обязаны представлять расчет сумм агентского НДФЛ. Поскольку форма сравнительно новая, у бухгалтеров при ее заполнении возникает немало вопросов. К примеру, как отразить больничный лист в 6-НДФЛ? Ответ на этот вопрос Вы найдете в данном материале.

НДФЛ с больничного

Сразу отметим, что в форме 6-НДФЛ отражаются только те «больничные» пособия, которые облагаются НДФЛ. Сюда относятся все пособия по временной нетрудоспособности, включая пособия по уходу за больным ребенком и по травме на производстве (пп.1 п.1 ст.217 НК РФ, письма Минфина России: от 22.02.2008 г. № 03-04-05-01/42, от 21.02.2007 г. № 03-04-06-01/47).

А вот пособия по беременности и родам (БиР) в отчете быть не должно, поскольку оно не подлежит налогообложению. Если его показать в 6-НДФЛ, то не будет соблюдаться одно из контрольных соотношений, на которые ориентируются налоговики при проверке формы (письмо ФНС России от 10.03.2016 г. № БС-4-11/3852@).

Допустим, вы отразили необлагаемое НДФЛ декретное пособие по строке 020 «Сумма начисленного дохода». Тогда его сумму также нужно прописать и в строке 030 «Сумма налоговых вычетов». Иначе не будет выполняться контрольное соотношение п.1.3 из вышеуказанного письма, которое предусматривает, что стр.040 = (стр.020 – стр.030) / 100 х стр.010. Однако в строке 030 можно показать только те виды вычетов, которые перечислены в Приложении № 2 к Приказу ФНС России от 10.09.2015 г. № ММВ-7-11/387@. И пособия по беременности и родам в нем нет.

НДФЛ с пособий по временной нетрудоспособности удерживается по общим ставкам:

- у резидентов РФ – по ставке13%;

- у нерезидентов РФ – по ставке 30%.

Выплата больничного и перечисление налога в 6-НДФЛ

Работодатель должен назначить пособие в течение 10 дней с момента представления работником больничного листа, оформленного надлежащим образом. Выплата производится в ближайший после назначения пособия день, установленный для выдачи зарплаты (ч.1 ст.15 Федерального закона от 29.12.2006 г. № 255-ФЗ).

В соответствии с пп.1 п.1 ст.223 НК РФ день выплаты пособия работнику (т. е. перечисления его на банковский счет или выдачи из кассы предприятия) является датой фактического получения им дохода. Эта дата отражается по строке 100 расчета 6-НДФЛ. Причем она совпадает с датой удержания налога – строка 110 (п.4 ст.226 НК РФ).

НДФЛ, удержанный с «больничных» пособий, которые выплачивались в течение месяца, налоговый агент может суммировать. Но до последнего дня этого месяца он должен перечислить его в бюджет (строка 120 формы 6-НДФЛ). Такие правила установлены абз.2 п.6 ст.226 НК РФ. Если крайний срок уплаты налога выпадает на выходной или праздничный день, то рассчитаться с бюджетом нужно в следующий за ним рабочий день (п.7 ст.6.1 НК РФ).

А теперь рассмотрим как отразить больничный лист в 6-НДФЛ на конкретных примерах.

Пособие по больничному листу начислено и выплачено в одном отчетном периоде

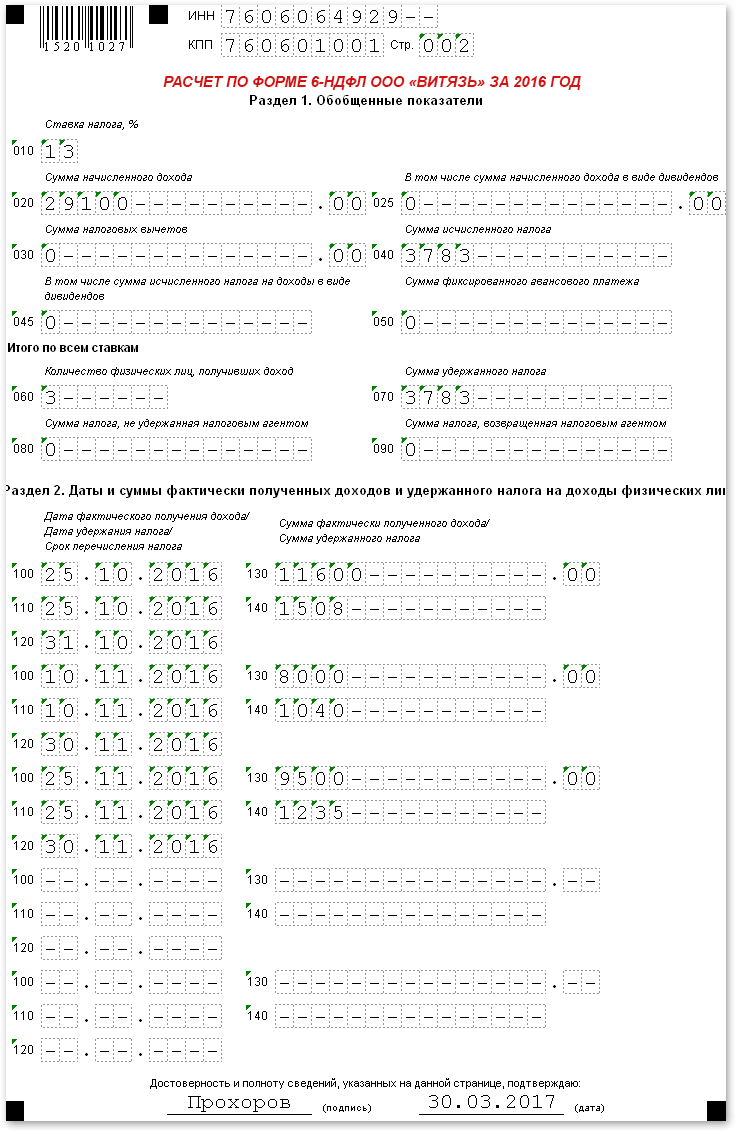

Пример 1. В IV квартале 2016 года ООО «Витязь» на основании предоставленных листков нетрудоспособности начислило и выплатило четырем своим сотрудникам (резидентам РФ) следующие пособия (см. таблицу).

| Вид пособия | Сумма, руб. | НДФЛ (13%), руб. | Дата выплаты пособия | Дата фактического получения дохода | Дата удержания НДФЛ | Дата перечисления НДФЛ |

| Пособие по болезни работника | 11 600 | 1 508 | 25.10.2016 | 25.10.2016 | 25.10.2016 | 31.10.2016 |

| Пособие по уходу за больным членом семьи работника | 8 000 | 1 040 | 10.11.2016 | 10.11.2016 | 10.11.2016 | 30.11.2016 |

| Пособие по болезни работника | 9 500 | 1 235 | 25.11.2016 | 25.11.2016 | 25.11.2016 | 30.11.2016 |

| Пособие по беременности и родам (БиР) | 150 000 | 0 | 15.12.2016 | - | - | - |

Других выплат работникам в 2016 году Общество не производило. Бухгалтер ООО отразил больничные в 6-НДФЛ за 2016 год следующим образом.

Сразу отметим, что пособие по БиР не облагается НДФЛ, поэтому в расчет его включать не надо.

Больничный в разделе 1 расчета 6-НДФЛ

по строке 010 – 13 / указывается ставка, по которой исчисляется и удерживается НДФЛ с доходов физлиц;

Обратите внимание!

Если пособия получают как резиденты, так и нерезиденты РФ, то строки 010-050 раздела 1 (блок 1) заполняются для каждой налоговой ставки на отдельных листах. Итоговые строки 060-090 раздела 1 (блок 2) заполняются только на первой странице. В раздел 2 информация вносится в хронологическом порядке вне зависимости от ставки налога.

по строке 020 – 29 100 / указывается сумма начисленного физлицам дохода (включая сумму пособий);

по строке 040 – 3 783 / указывается НДФЛ, исчиленный с доходов физлиц;

строка 060 – 3 / указывается количество физлиц, получивших доход (в т. ч. «больничные» пособия) по всем налоговым ставкам;

строка 070 – 3 783 / указывается НДФЛ, удержанный с общей суммы выплаченного физлицам дохода по всем налоговым ставкам.

Больничный в разделе 2 расчета 6-НДФЛ

Сведения о первой выплате:

по строке 100 – 25.10.2016 / указывается дата выплаты пособия;

по строке 110 – 25.10.2016 / указывается дата удержания НДФЛ с пособия (совпадает с датой выплаты пособия);

по строке 120 – 31.10.2016 / указывается крайний срок уплаты НДФЛ;

по строке 130 – 11 600 / указывается сумма пособия, выплаченного физлицам;

по строке 140 – 1 508 / указывается удержанный с пособий НДФЛ.

Сведения о второй выплате (расшифровку строк смотрите выше):

по строке 100 – 10.11.2016;

по строке 110 – 10.11.2016;

по строке 120 – 30.11.2016;

по строке 130 – 8 000;

по строке 140 – 1 040.

Сведения о третьей выплате (расшифровку строк смотрите выше):

по строке 100 – 25.11.2016;

по строке 110 – 25.11.2016;

по строке 120 – 30.11.2016;

по строке 130 – 9 500;

по строке 140 – 1 235.

Заполненный образец формы 6-НДФЛ ООО «Витязь» за 2016 год смотрите ниже.

Пособие по больничному листу начислено в одном отчетном периоде, а выплачено в другом

ФНС России неоднократно давала разъяснения по ситуации с «переходящими» больничными и также неоднократно меняла свое мнение. В конце концов Налоговая служба сформулировала следующие выводы (письмо ФНС России от 01.08.2016 г. № БС-4-11/13984).

Больничный в форме 6-НДФЛ за период, когда пособие было назначено, не отражается вовсе. В расчет он попадает только за период выплаты.

Поэтому, если больничный сотруднику был начислен, к примеру, в сентябре, а фактически выплачен в октябре, то отразить операцию нужно в 6-НДФЛ за год.

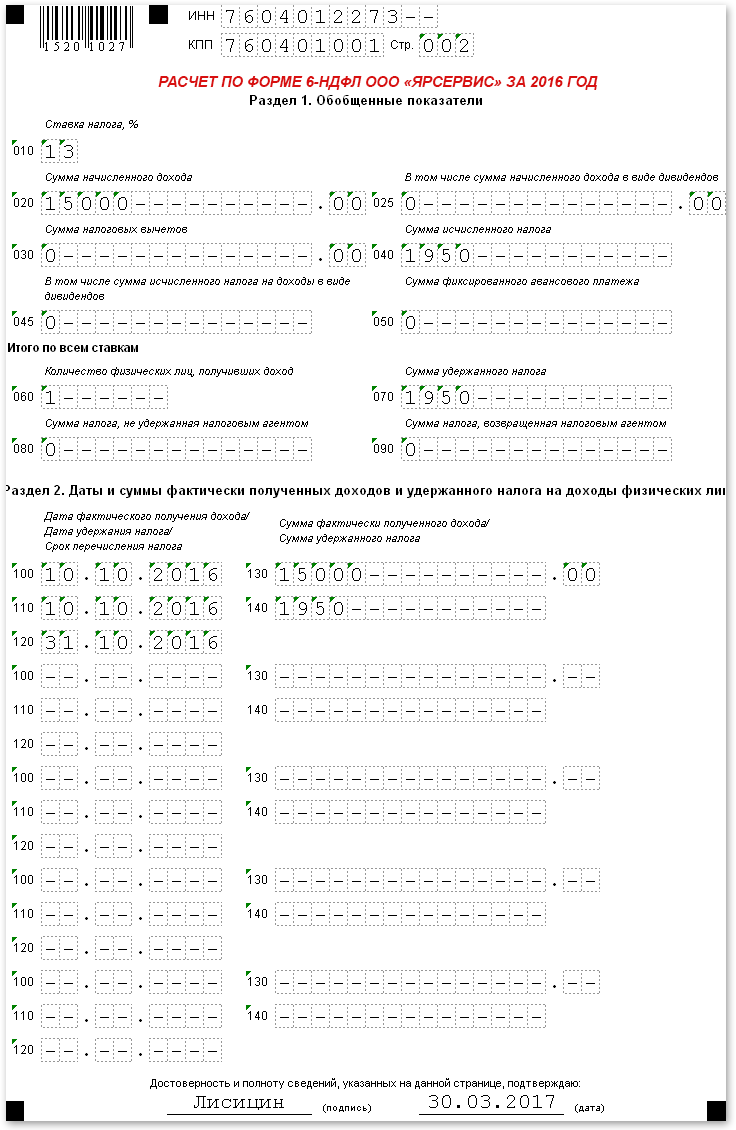

Пример 2. Сотруднику ООО «Ярсервис» (резиденту РФ) 26.09.2016 года было назначено пособие по листку нетрудоспособности в размере 15 000 руб. Его выплата была произведена 10.10.2016 года (в очередной день для выдачи зарплаты).

Других выплат работникам в 2016 году Общество не производило. Бухгалтер ООО отразил больничный в 6-НДФЛ за 2016 год следующим образом.

Больничный в разделе 1 расчета 6-НДФЛ

/Расшифровку строк смотрите в разделе выше./

по строке 010 – 13;

по строке 020 – 15 000;

по строке 040 – 1 950;

по строке 060 – 1;

по строке 070 – 1 950.

Больничный в разделе 2 расчета 6-НДФЛ

/Расшифровку строк смотрите в разделе выше./

по строке 100 – 10.10.2016;

по строке 110 – 10.10.2016;

по строке 120 – 31.10.2016;

по строке 130 – 15 000;

по строке 140 – 1 950.

Заполненный образец формы 6-НДФЛ ООО «Ярсервис» за 2016 год с больничным листом смотрите ниже.

Похожие статьи:

Бухгалтерские консультации → 6-НДФЛ: больничный выплачивается вместе с зарплатой

Бухгалтерские новости → ФНС изменила свое мнение о том, как отражать переходящий больничный в 6-НДФЛ

Полное или частичное копирование материалов запрещено. При согласованном использовании материалов прямая индексируемая ссылка на источник обязательна: <a href="//yarbuh76.ru/buhgalterskie-konsultacii/6-ndfl-kak-otrazit-bolnichnyi-list.html" title="6-НДФЛ: как отразить больничный лист">6-НДФЛ: как отразить больничный лист</a>

Нет комментариев. Ваш будет первым!