6-НДФЛ: компенсация отпуска при увольнении

Если у работника при увольнении остались неиспользованные отпуска за прошлые периоды, то их работодатель должен компенсировать деньгами (ст.127 ТК РФ). Конечно, при условии, что работник не захочет отгулять все накопившиеся дни непосредственно перед своим уходом. Компенсация отпуска при увольнении облагается подоходным налогом (абз.7 п.3 ст.217 НК РФ), который удерживает налоговый агент (п.1 ст.226 НК РФ, ст.24 НК РФ). Также выплата подлежит отражению в форме 6-НДФЛ. О том, как правильно заполнитьрасчет при произведении данной выплаты, мы расскажем в этой консультации.

Компенсация за неиспользованный отпуск при увольнении облагается НДФЛ

Согласно ст.127 ТК РФ увольняющему сотруднику положена денежная компенсация за отпуска, которые он не использовал за все время работы у конкретного работодателя. Причем независимо от того, по какой причине расторгается трудовой договор (письмо Роструда от 02.07.2009 г. № 1917-6-1). Компенсации подлежат:

- ежегодный основной оплачиваемый отпуск;

- ежегодный дополнительный оплачиваемый отпуск.

Все причитающие работнику суммы работодатель обязан выплатить в день его увольнения (ч.1 ст.140 ТК РФ). При этом компенсация за неиспользованный отпуск не относится к числу тех компенсационных выплат, которые освобождены от обложения НДФЛ в соответствии с абз.6 п.3 ст.217 НК РФ, например, такие как:

не превышающие в совокупности 3-кратный размер среднего месячного заработка (6-кратный размер – для работников Крайнего Севера и приравненных к нему местностей) суммы (абз.8 п.3 ст.217 НК РФ):

- выходного пособия (ст.178 ТК РФ);

- среднего месячного заработка на период трудоустройства (ст.178 ТК РФ);

- компенсации при расторжении трудового договора до истечения 2-х месячного срока предупреждения об увольнении (ст.180 ТК РФ);

- компенсации руководителю, заместителю, главному бухгалтеру (ст.181 ТК РФ).

То есть в отношении дохода в виде компенсации отпуска при увольнении работодатель должен исполнить обязанности налогового агента по НДФЛ (п.1 ст.226 НК РФ, ст.24 НК РФ, абз.7 п.3 ст.217 НК РФ), за исключением тех случаев, когда компенсация выплачивается родственникам умершего работника (п.18 ст.217 НК РФ, письма Мифина России: от 10.06.2015 г. № 03-04-05/33652, от 21.03.2013 г. № 03-04-08/8809 и др.).

Ставка НДФЛ, применяемая к данному виду дохода, зависит от налогового статуса физлица:

- 13% – для резидента РФ (п.1 ст.224 НК РФ);

- 30% – для нерезидента РФ (п.3 ст.224 НК РФ).

Напомним, что если «физик» находится на российской территории не менее 183 календарных дней в течение 12 следующих подряд месяцев, то он признается налоговым резидентом РФ. В противном случае – это нерезидент (п.2 ст.207 НК РФ).

Трудовые доходы иностранного работника, включая компенсацию отпуска при увольнении, облагаются НДФЛ по ставке 13% независимо от его резиденства, если он трудится в России на основании патента (абз.3 п.3 ст.224 НК РФ, ст.227.1 НК РФ) или является:

- высококвалифицированным специалистом (абз.4 п.3 ст.224 НК РФ);

- участником Госпрограммы по переселению в Россию соотечествинником, проживающих заграницей (абз.5 п.3 ст.224 НК РФ);

- беженцем или лицом, получившим временное убежище в России (абз.7 п.3 ст.224 НК РФ);

- резидентом страны – члена ЕАЭС (ст.73 Договора о ЕАЭС).

Во всех остальных случаях ставка налога на доходы работника – иностранца определяется в соответствии с его налоговым статусом.

Дата фактического получения дохода в виде компенсации отпуска при увольнении

Компенсация отпуска при увольнении не относится к выплатам, производимым за выполнение трудовых обязанностей, поскольку в соответствии со ст.106 и ст.107 ТК РФ отпуск – это время отдыха, т. е. время, в течение которого работник свободен от исполнения своих трудовых обязанностей. Следовательно, датой фактического получения такого дохода будет не последний день месяца или последний день работы, как при оплате труда (п.2 ст.223 НК РФ), а день выплаты компенсации (пп.1 п.1 ст.223 НК РФ).

Дата удержания НДФЛ с дохода с виде компенсации отпуска при увольнении

С компенсации отпуска при увольнении налоговый агент исчисляет и удерживает НДФЛ. Причем делает это на дату фактического получения дохода (абз.1 п.3 и абз.1 п.4 ст.226 НК РФ). То есть Дата выплаты компенсации = Дата исчисления НДФЛ = Дата удержания НДФЛ.

Дата перечисления НДФЛ с дохода в виде компенсации отпуска при увольнении

Удержанный НДФЛ перечисляется в бюджет не позднее следующего рабочего дня после выплаты компенсации за неиспользованный отпуск уволенному сотруднику (абз.1 п.6 ст.226 НК РФ, п.7 ст.6.1 НК РФ).

Как отразить компенсацию отпуска при увольнении в 6-НДФЛ

Пример. Работник ООО «Ярторг» увольняется 29.09.2017 года. За сентябрь ему была начислена зарплата в размере 35 000 руб. (НДФЛ (13%) с зарплаты – 4 500 руб.). Также за шесть неиспользованных дней отпуска ему положена денежная компенсация в размере 4 000 руб. (НДФЛ (13%) с компенсации – 520 руб.).

Окончательный расчет с сотрудником был произведен в его последний рабочий день, т. е. 29 сентября 2017 года через кассу предприятия. В этот же день работодатель перечислил удержанный НДФЛ в бюджет. Условимся, что других выплат и вознаграждений в пользу физлиц Общество в течение 2017 года не производило.

Уволенный является налоговым резидентом РФ и стандартные налоговые вычету ему не предоставлялись.

ООО «Ярторг» заполнило расчет по форме 6-НДФЛ следующим образом.

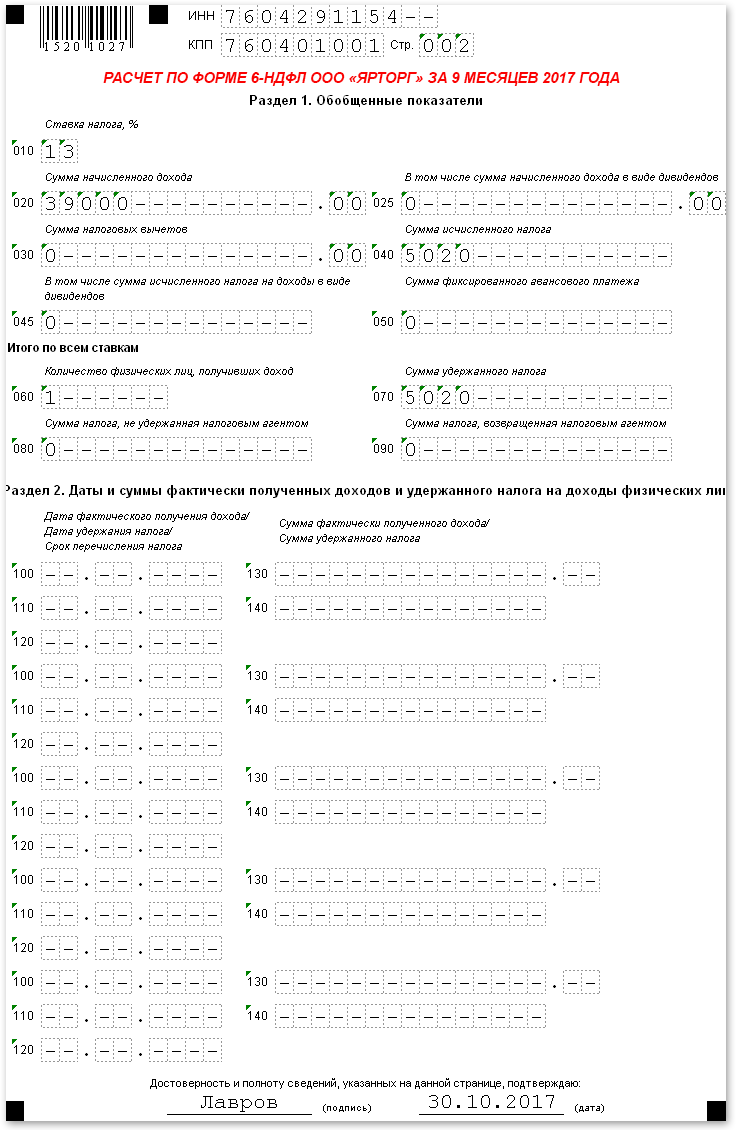

6-НДФЛ за 9 месяцев 2017 года

Раздел 1 расчета 6-НДФЛ

Заполняется нарастающим итогом с начала 2017 года (в нашем примере с января по сентябрь 2017 года).

по строке 010 – 13 / указывается ставка, по которой исчисляется и удерживается НДФЛ с доходов физлиц;

по строке 020 – 39 000 / указывается общая сумма дохода, начисленного физлицам за период январь – сентябрь 2017 года;

по строке 030 – 0 / указывается сумма налоговых вычетов, предоставленных физлицам за период январь – сентябрь 2017 года;

по строке 040 – 5 020 / указывается НДФЛ, исчисленный с доходов физлиц, полученных за период январь – сентябрь 2017 года;

по строке 060 – 1 / указывается количество физлиц, получивших доход по всем налоговым ставкам за период январь – сентябрь 2017 года;

по строке 070 – 5 020 / указывается НДФЛ, удержанный с общей суммы выплаченного физлицам дохода по всем налоговым ставкам за период январь – сентябрь 2017 года.

Обратите внимание!

Компенсация за неиспользованный отпуск и зарплата, выплаченные работнику при увольнении, не попадут в раздел 2 формы 6-НДФЛ за 9 месяцев 2017 года, поскольку «переходящие» операции (те, которые начаты в одном отчетном периоде, а завершены в другом) отражаются в периоде завершения, т. е. когда наступает срок перечисления НДФЛ. В нашем случае он наступает в октябре.

Заполненный образец расчета по форме 6-НДФЛ ООО «Ярторг» за 9 месяцев 2017 года с отражением зарплаты и компенсации отпуска, выплаченных работнику при увольнении, смотрите ниже.

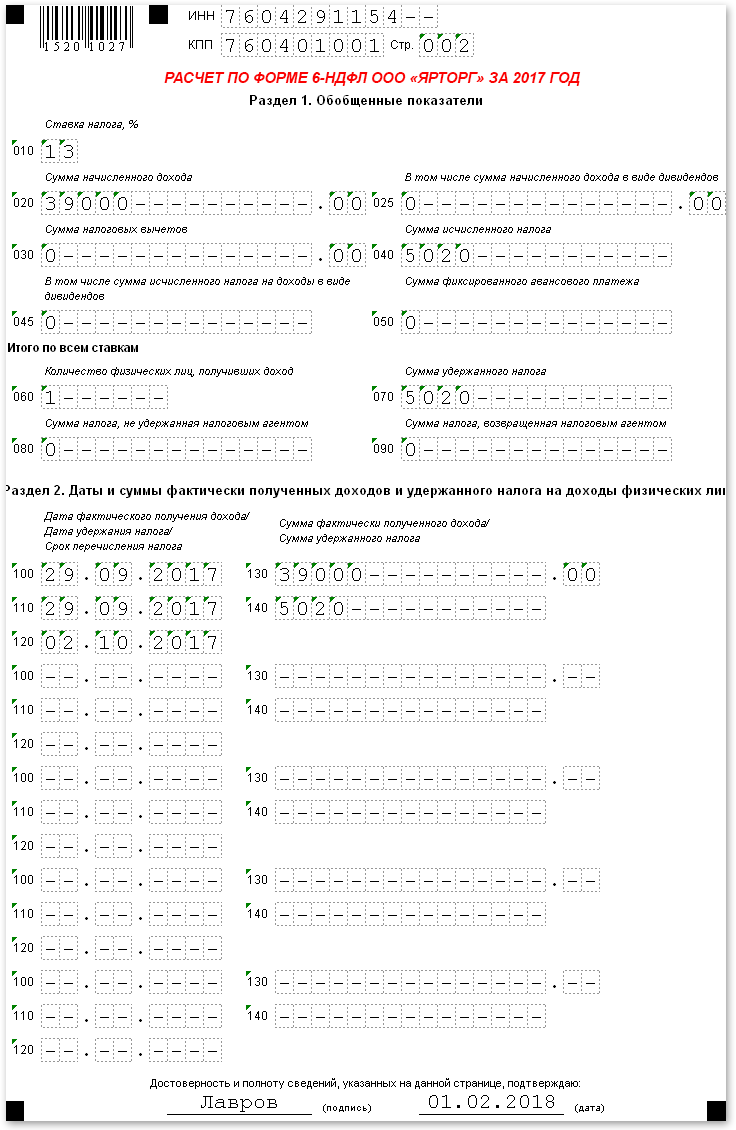

6-НДФЛ за 2017 год

Раздел 1 расчета 6-НДФЛ

Заполняется нарастающим итогом с начала 2017 года (в нашем примере с января по декабрь 2017 года).

по строке 010 – 13 / указывается ставка, по которой исчисляется и удерживается НДФЛ с доходов физлиц;

по строке 020 – 39 000 / указывается общая сумма дохода, начисленного физлицам за период январь – декабрь 2017 года;

по строке 030 – 0 / указывается сумма налоговых вычетов, предоставленных физлицам за период январь – декабрь 2017 года;

по строке 040 – 5 020 / указывается НДФЛ, исчисленный с доходов физлиц, полученных за период январь – декабрь 2017 года;

по строке 060 – 1 / указывается количество физлиц, получивших доход по всем налоговым ставкам за период январь – декабрь 2017 года;

по строке 070 – 5 020 / указывается НДФЛ, удержанный с общей суммы выплаченного физлицам дохода по всем налоговым ставкам за период январь – декабрь 2017 года.

Раздел 2 расчета 6-НДФЛ

Заполняется только за последние 3 месяца налогового периода (в нашем примере за октябрь – декабрь 2017 года).

Заметьте!

Зарплата за отработанные дни месяца увольнения и компенсация за неиспользованный отпуск отражаются в разделе 2 формы 6-НДФЛ за 2017 год, поскольку операции по их выплате завершаются именно в данном периоде. Причем соответствующие суммы можно объединить в одном блоке строк 100-140, т. к. у данных видов доходов совпадают:

- даты фактического получения дохода (абз.2 п.2 и пп.1 п.1 ст.223 НК РФ);

- даты удержания налога (абз.1 п.4 ст.226 НК РФ);

- сроки перечисления налога (абз.1 п.6 ст.226 НК РФ).

по строке 100 – 29.09.2017 / указывается дата фактического получения дохода; для зарплаты за месяц, в котором уволен сотрудник – это последний день работы, для компенсации отпуска при увольнении – это день ее выплаты (абз.2 п.2 и пп.1 п.1 ст.223 НК РФ);

по строке 110 – 29.09.2017 / указывается дата удержания НДФЛ с зарплаты и компенсации отпуска при увольнении, совпадает с датой выплаты этих доходов физлицу (абз.1 п.4 ст.226 НК РФ);

по строке 120 – 02.10.2017 / указывается крайний срок перечисления НДФЛ, для зарплаты и компенсации отпуска при увольнении – это рабочий день, следующий за днем их выплаты (абз.1 п.6 ст.226 НК РФ, п.7 п.7 ст.6.1 НК РФ);

Имейте в виду!

В строке 120 раздела 2 формы 6-НДФЛ указывается последний день срока уплаты налога, установленный НК РФ, а не дата фактического перечисления его в бюджет налоговым агентом. Причем если этот день выпадает на выходной или праздник, то крайний срок уплаты НДФЛ переносится на ближайший следующим за выходным / праздником рабочий день. В нашем случае на 02.10.2017, т. к. 30.09.2017 – это суббота.

по строке 130 – 39 000 / указывается сумма зарплаты и компенсации отпуска при увольнении, выплаченная физлицу;

по строке 140 – 5 020 / указывается НДФЛ, удержанный с суммы зарплаты и компенсации отпуска при увольнении, выплаченной физлицу.

Заполненный образец расчета по форме 6-НДФЛ ООО «Ярторг» за 2017 год с отражением зарплаты и компенсации отпуска, выплаченных работнику при увольнении, смотрите ниже.

Полное или частичное копирование материалов запрещено. При согласованном использовании материалов прямая индексируемая ссылка на источник обязательна: <a href="//yarbuh76.ru/buhgalterskie-konsultacii/6-ndfl-kompensacija-otpuska-pri-uvolneni.html" title="6-НДФЛ: компенсация отпуска при увольнении">6-НДФЛ: компенсация отпуска при увольнении</a>

Нет комментариев. Ваш будет первым!