6-НДФЛ: заполнение при выплате дивидендов

Доходы от участия в российских организациях, полученные учредителями в виде дивидендов, подлежат налогообложению:

- налогом на прибыль – если учредителем Общества является юрлицо;

- НДФЛ – если учредителем Общества является физлицо.

При этом исчисляет, удерживает и платит налоги не тот, кто получает дивиденды, а тот кто их выплачивает – учрежденная компания. Она в данном случае признается налоговым агентом (п.3 ст.275 НК РФ, ст.24 НК РФ). Помимо обязанности рассчитаться с бюджетом по налогам с доходов учредителей, налоговый агент должен еще и отчитаться перед ИФНС. С этой целью он заполняет и сдает соответствующие декларации, справки и т. д. К примеру, с 01.01.2016 г. все налоговые агенты обязаны представлять расчет сумм удержанных налогов с доходов физлиц по форме 6-НДФЛ (абз.2 п.2 ст.230 НК РФ). В данном материалы мы подробно рассмотрим порядок заполнения 6-НДФЛ при выплате дивидендов гражданам. Но прежде определимся, по каким правилам удерживается и платится НДФЛ с данного вида доходов.

НДФЛ с дивидендов: удерживаем и платим

Физическое лицо может получить дивиденды от:

- АО, если владеет акциями Общества;

- ООО, если владеет долей в уставном капитале Общества.

Источник выплаты дивидендов (АО или ООО) признается налоговый агентом по НДФЛ. То есть Общество обязано удержать налог из доходов физлица и перечислить его в бюджет.

Обратите внимание! Если АО выплачивает дивиденды не акционеру, а его представителю, зарегистрированному в реестре акционеров (например, депозитарию), то функции налогового агента возлагаются на последнего (п.4 ст.214 НК РФ, пп.2, 5—7 п.2 и п.3 ст.226.1 НК РФ, пп.2, 4—6 п.7 и п.9 ст.275 НК РФ; письма Минфина: от 15.05.2013 г. № 03-08-05/16954, от 14.02.2013 г. № 03-08-05/3935 и др.).

При этом размер налоговой ставки НДФЛ зависит от налогового статуса «физика» (п.2, п.2.1 и п.3 ст.207 НК РФ, п.1 и п.3 ст.224 НК РФ):

- для резидентов РФ – 13%;

- для нерезидентов РФ – 15%.

Удержать налог Общество должно при фактической выплате дивидендов, т. е. при перечисления их на счета в банках, выдаче из кассы (п.4 ст.214 НК РФ, п.4 ст.226 НК РФ, п.7 ст.226.1 НК РФ). А вот рассчитаться с бюджетом по НДФЛ нужно:

- АО – в течение 1 месяца со дня выплаты дохода (п.4 ст.214 НК РФ, пп.3 п.9 ст.226.1 НК РФ);

- ООО – на следующий день, после даты выплаты дохода (п.6 ст.226 НК РФ).

Порядок представления 6-НДФЛ

Расчет по форме 6-НДФЛ сдается ежеквартально:

- за отчетные периоды (I квартал, полугодие, 9 месяцев) – в течение месяца, следующего за отчетным периодом;

- за налоговый период (год) – до 1 апреля года, следующего за истекшим.

Сам отчет состоит из следующих разделов:

- раздела 1 «Обобщенные показатели»;

- раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Их мы и должны заполнить.

Сразу отметим, что при выплате дивидендов возможны несколько вариантов развития событий.

Если компания выплатила дивиденды и перечислила с них НДФЛ в одном отчетном периоде

Самая простая ситуация. Рассмотрим ее на примере.

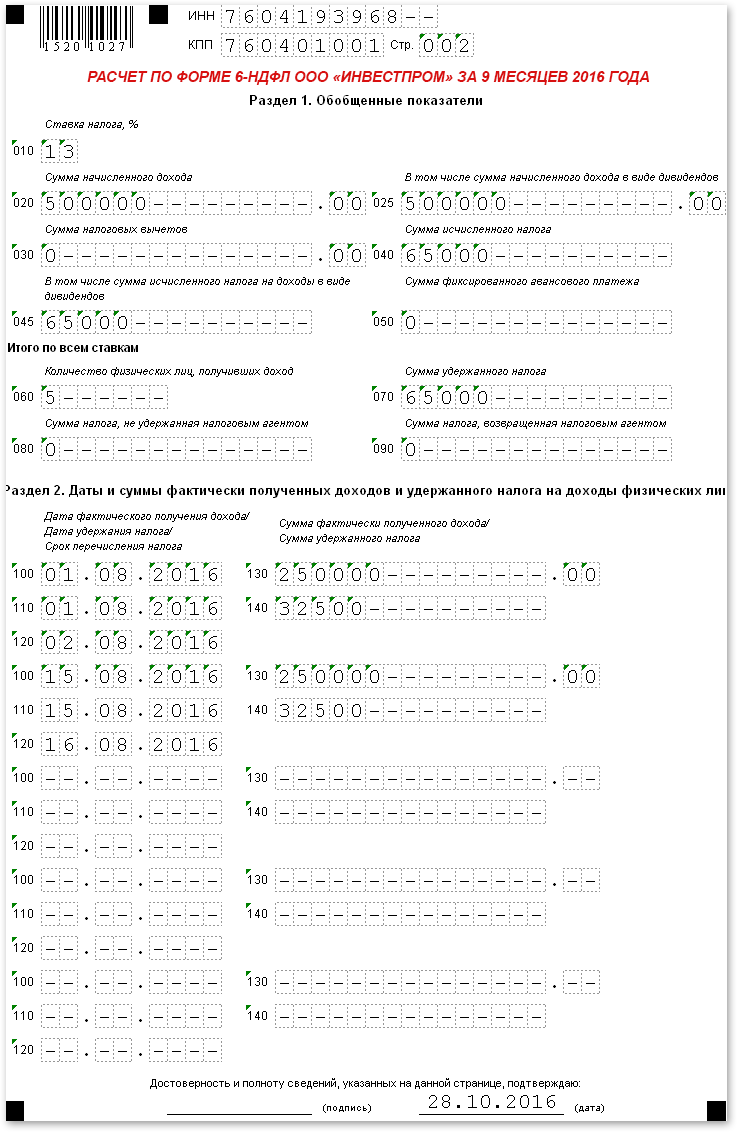

Пример1. ООО «ИнвестПром» по итогам полугодия 2016 начислило и выплатило дивиденды 5 участникам Общества – резидентам РФ в общей сумме 500 000 руб.:

- 01.08.2016 – 250 000 руб. (включая НДФЛ 32 500 руб. (= 250 000 руб. х 13%));

- 15.08.2016 – 250 000 руб. (включая НДФЛ 32 500 руб. (= 250 000 руб. х 13%)).

НДФЛ налоговый агент (ООО) перечислил в бюджет на следующий день после выплаты дохода (т. е. 02.08.2016 и 16.08.2016 соответственно). Других выплат за 9 месяцев 2016 года организация не производила.

Отразим операцию в 6-НДФЛ за 9 месяцев 2016 года.

Заполнение раздела 1 формы 6-НДФЛ

по строке 010 – 13 / указывается ставка, по которой исчисляется и удерживается НДФЛ с доходов физлиц;

Заметьте! Если среди получателей дивидендов есть как резиденты, так и нерезиденты РФ, то лист с разделом 1 (строки 010-050 – блок 1) заполняется для каждой налоговой ставки. При этом итоговые строки 060-090 (блок 2) заполняются только на первой странице. Раздел 2 делить не нужно. Все данные об операциях заносятся в хронологическом порядке вне зависимости от ставки НДФЛ.

по строке 020 – 500 000 / указывается сумма начисленного физлицам дохода (включая дивиденды);

по строке 025 – 500 000 / указывается только сумма начисленных дивидендов;

по строке 040 – 65 000 / указывается НДФЛ, исчиленный с доходов физлиц;

по строке 045 – 65 000 / указывается НДФЛ, исчиленный с дивидендов;

по строке 060 – 5 / указывается количество физлиц, получивших доход (в т. ч. дивиденды);

по строке 070 – 65 000 / указывается НДФЛ, удержанный с общей суммы выплаченного физлицам дохода (включая выплаченные дивиденды).

Заполнение раздела 2 формы 6-НДФЛ

Сведения о первой выплате.

по строке 100 – 01.08.2016 / указывается дата выплаты дивидендов;

по строке 110 – 01.08.2016 / указывается дата удержания НДФЛ с дивидендов (совпадает с датой их выплаты);

по строке 120 – 02.08.2016 / указывается крайний срок уплаты НДФЛ;

по строке 130 – 250 000 / указывается сумма дивидендов, выплаченных физлицам;

по строке 140 – 32 500 / указывается удержанный с дивидендов НДФЛ.

Сведения о второй выплате (без расшифровки).

по строке 100 – 15.08.2016;

по строке 110 – 15.08.2016;

по строке 120 – 16.08.2016;

по строке 130 – 250 000;

по строке 140 – 32 500.

Заполненный расчет по форме 6-НДФЛ ООО «ИнвестПром» за 9 месяцев 2016 года смотрите ниже.

Если компания выплатила дивиденды в одном отчетном периоде, а НДФЛ с них перечислила в другом

Может произойти и так. То есть получается, что операция начинается в одном квартале, а завершается в другом.

Чтобы правильно заполнить форму 6-НДФЛ в данной ситуации, обратимся к разъяснениям специалистов ФНС России (письмо от 09.08.2016 г. № ГД-4-11/14507).

Как отмечает Налоговое ведомство, в расчете 6-НДФЛ за отчетный период, в котором состоялась выплата дивидендов, заполняется только раздел 1. А вот раздел 2 нужно заполнить в том периоде, когда НДФЛ с дохода учредителей будет перечислен в бюджет. Продемонстрируем это на примере.

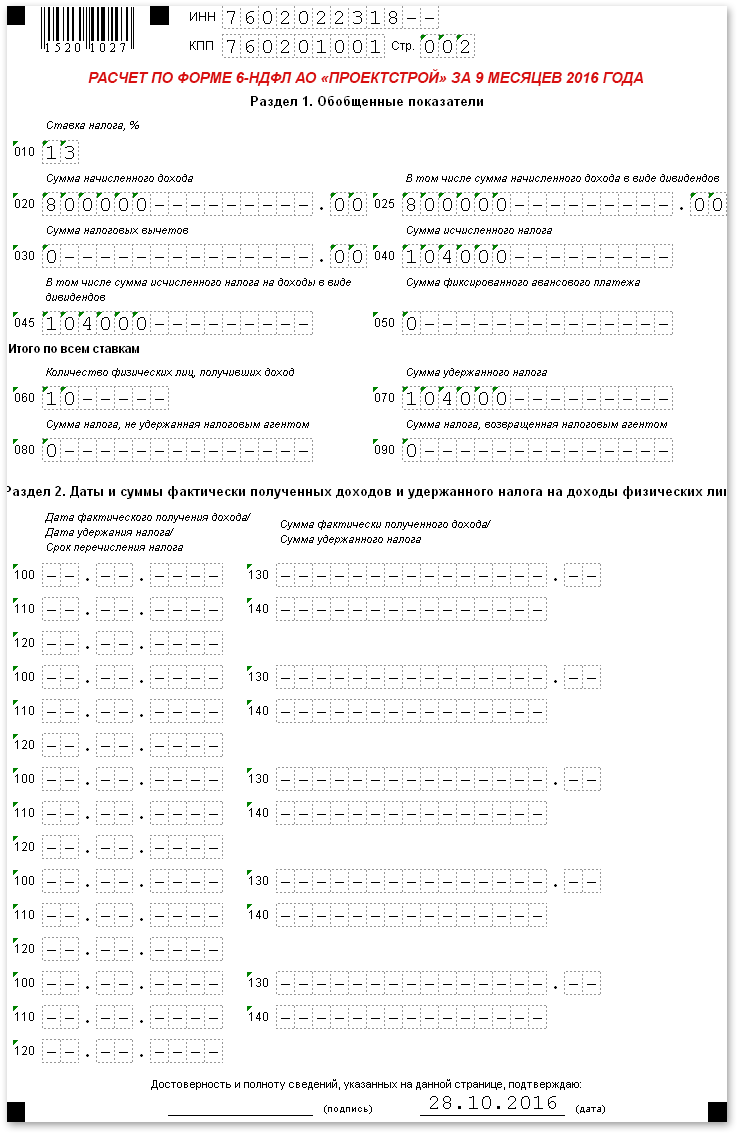

Пример 2. АО «ПроектСтрой» выплатило дивиденды 10 акционерам Общества – резидентам РФ в общей сумме 800 000 руб.:

- 19.09.2016 – 800 000 руб. (включая НДФЛ 104 000 руб. (= 800 000 руб. х 13%)).

НДФЛ налоговый агент (АО) перечислил в бюджет 10.10.2016. Других выплат за 9 месяцев 2016 года и 2016 год организация не производила.

Отразим операцию в 6-НДФЛ за 9 месяцев 2016 года.

Заполнение раздела 1 формы 6-НДФЛ

/Расшифровку строк смотрите в разделе выше./

по строке 010 – 13;

по строке 020 – 800 000;

по строке 025 – 800 000;

по строке 040 – 104 000;

по строке 045 – 104 000;

по строке 060 – 10;

по строке 070 – 104 000.

Раздел 2 не заполняется!

Заполненный расчет по форме № 6-НДФЛ АО «ПроектСтрой» за 9 месяцев 2016 года смотрите ниже.

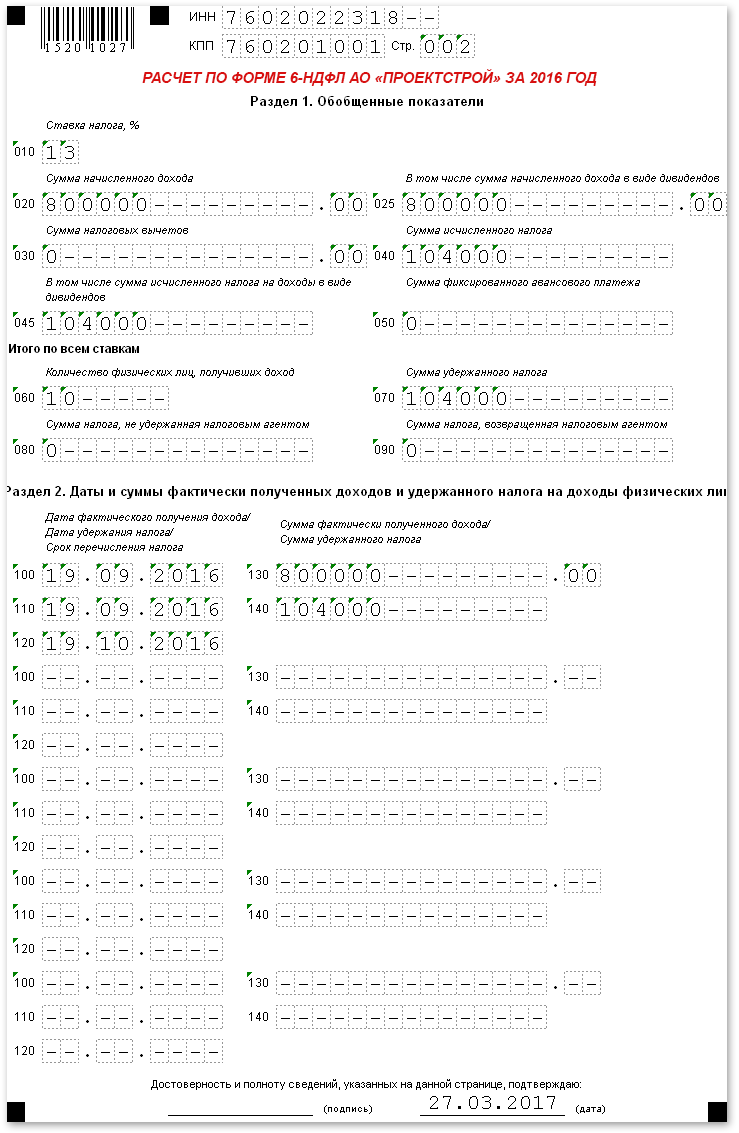

Отразим операцию в 6-НДФЛ за 2016 год.

Заполнение раздела 1 формы 6-НДФЛ

/Расшифровку строк смотрите в разделе выше./

по строке 010 – 13;

по строке 020 – 800 000;

по строке 025 – 800 000;

по строке 040 – 104 000;

по строке 045 – 104 000;

строка 060 – 10;

строка 070 – 104 000.

Заполнение раздела 2 формы 6-НДФЛ

/Расшифровку строк смотрите в разделе выше./

по строке 100 – 19.09.2016;

по строке 110 – 19.09.2016;

по строке 120 – 19.10.2016;

по строке 130 – 800 000;

по строке 140 – 104 000.

Заполненный расчет по форме 6-НДФЛ АО «ПроектСтрой» за 2016 год смотрите ниже.

Полное или частичное копирование материалов запрещено. При согласованном использовании материалов прямая индексируемая ссылка на источник обязательна: <a href="//yarbuh76.ru/buhgalterskie-konsultacii/6-ndfl-zapolnenie-pri-vyplate-dividendov.html" title="6-НДФЛ: заполнение при выплате дивидендов">6-НДФЛ: заполнение при выплате дивидендов</a>

Нет комментариев. Ваш будет первым!