Уплата ЕНВД в 2017 году

По правилам Налогового кодекса единый налог на вмененный доход исчисляется и уплачивается в бюджет ежеквартально. Крайний срок для перечисления установлен на 25-е число первого месяца квартала, следующего за отчетным. Такой порядок уплаты ЕНВД действует уже долгие годы. Не изменился он и в 2017 году. В этой статье мы подробно рассмотрим куда и когда нужно платить «вмененный» налог и, самое главное, как правильно при этом заполнить платежное поручение.

Содержание:

- 1. Кто платит ЕНВД в 2017 году

- 2. Срок уплаты ЕНВД в 2017 году

- 3. Куда платить ЕНВД в 2017 году

- 4. Как заполнить платежное поручение на уплату ЕНВД в 2017 году

- 5. Как заполнить платежное поручение на уплату ЕНВД с помощью сервиса ФНС России

- 6. Несвоевременная уплата ЕНВД в 2017 году

- 7. Как заполнить платежное поручение на уплату пеней по ЕНВД в 2017 году

- 8. Штраф за неуплату ЕНВД в 2017 году

Кто платит ЕНВД в 2017 году

ЕНВД платят все компании и индивидуальные предприниматели, которые применяют систему налогообложения в виде единого налога на вмененный доход в отношении видов деятельности, перечисленных в п.2 ст.346.26 НК РФ (п.1 ст.346.28 НК РФ).

Срок уплаты ЕНВД в 2017 году

По итогам каждого квартала (1-го, 2-го, 3-го и 4-го) налогоплательщик на ЕНВД должен перечислять в бюджет исчисленную сумму единого налога. На это ему отводится 25 календарных дней после окончания налогового периода (п.1 ст.346.32 НК РФ, ст.346.30 НК РФ). Если они истекают в выходной или праздничный день, то последний день срока уплаты налога переносится на ближайший следующий за этим выходным или праздничным днем рабочий день (п.7 ст.6.1 НК РФ).

Таким образом, в 2017 году «вмененщики» уплачивают ЕНВД:

- за IV квартал 2016 года – до 25.01.2017 г.;

- за I квартал 2017 года – до 25.04.2017 г.;

- за II квартал 2017 года – до 25.07.2017 г.;

- за III квартал 2017 года – до 25.10.2017 г.;

- за IV квартал 2017 года – до 25.01.2018 г.

Не забывайте!

Декларация по ЕНВД сдается в ИФНС чуть раньше крайнего срока уплаты налога – до 20-го числа первого месяца следующего налогового периода (п.3 ст.346.32 НК РФ). Кстати, форма отчета изменилась и должна применяться с отчетной кампании за I квартал 2017 года. Обо всех нововведениях, связанных с «вмененкой», Вы можете узнать из этой статьи.

Куда платить ЕНВД в 2017 году

Единый налог платится по реквизитам ИФНС, в которой компания (ИП) зарегистрирована в качестве плательщика ЕНВД (п.2 ст.346.28 НК РФ). Как известно, на «вмененный» учет встают в налоговом органе по месту ведения деятельности, переводимой на ЕНВД. То есть это не всегда будет ИФНС по месту нахождения организации или месту жительства предпринимателя, за исключением случаев, когда налогоплательщик занимается:

- грузовыми или пассажирскими перевозками;

- развозной и (или) разносной розничной торговлей;

- размещением рекламы на транспортных средствах.

Если компания (ИП) переводит на ЕНВД выше указанные виды деятельности, то на «вмененный» учет она встает не там, где их осуществляет, а по своему месту нахождения (месту жительства). Значит и единый налог платит в соответствующую ИФНС.

Как заполнить платежное поручение на уплату ЕНВД в 2017 году

При заполнении платежного поручения на уплату ЕНВД руководствуются двумя документами:

- Положением, утв. Банком России от 19.06.2012 г. № 383-П (далее – Положение № 383-П);

- Приказом Минфина России от 12.11.2013 г. № 107н, Приложение 1, 2 и 5 (далее – Приказ № 107н).

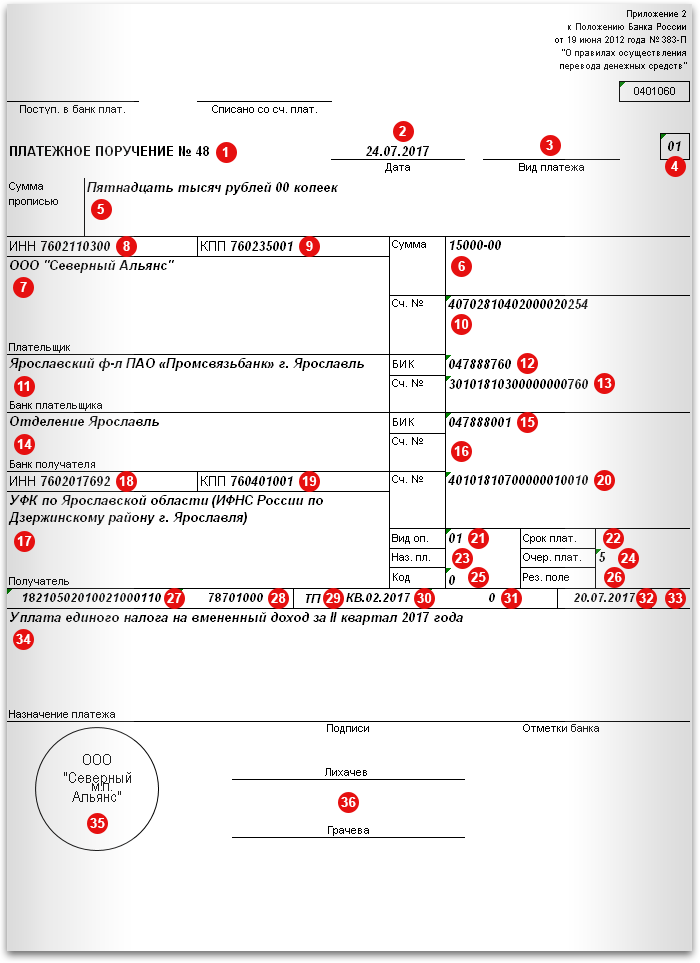

В налоговой платежке «вмененщик» обязательно указывает реквизиты, которые пронумерованы на изображении ниже. Их мы и разберем подробно.

1Реквизит 3 «Номер платежного поручения (№)». Указывается цифрами, которых не должно быть больше 6 (Приложение 1 и 11 к Положению № 383-П).

Пример: 48

2Реквизит 4 «Дата составления платежного поручения». Указывается в формате ДД.ММ.ГГГГ.

Пример: 24.07.2017

3Реквизит 5 «Вид платежа». Указывается «срочно», «телеграфом», «почтой» или иное значение, предусмотренное банком, или реквизит не заполняется в случаях, установленных банком.

4Реквизит 101 «Статус плательщика». Указывается двузначный код, идентифицирующий плательщика «вмененного» налога (Приложение № 5 к Приказу № 107н):

- «01» – если ЕНВД платит организация (ее обособленное подразделение);

- «09» – если ЕНВД платит ИП.

Пример: 01

5Реквизит 6 «Сумма платежа прописью». Указывается (только в бумажных платежках) прописью сумма единого налога, подлежащая уплате в бюджет, за исключением копеек, которые записываются цифрами. Обратите внимание, что слова «рубль» и «копейка» в соответствующем падеже не сокращаются.

Поскольку ЕНВД перечисляется в полных рублях (п.6 ст.52 НК РФ), копейки можно не указывать. При этом в реквизите 7 после суммы платежа ставится знак равенства «=».

Пример: Пятнадцать тысяч рублей 00 копеек (в реквизите 7: 15000-00)

Пример: Пятнадцать тысяч рублей (в реквизите 7: 15000=)

6Реквизит 7 «Сумма платежа цифрами». В бумажных платежках указываются цифрами рубли и копейки, разделенные знаком тире «-». Поскольку уплачиваемая сумма ЕНВД всегда выражена в полных рублях (п.6 ст.52 НК РФ), копейки можно не указывать. При этом после суммы платежа ставится знак равенства «=». А в реквизите 6 прописью пишутся только рубли.

Пример: 15000-00 (в реквизите 6: Пятнадцать тысяч рублей 00 копеек)

Пример: 15000= (в реквизите 6: Пятнадцать тысяч рублей)

7Реквизит 8 «Плательщик». Указывается:

- для юрлиц – полное или сокращенное наименование;

- для ИП – фамилия, имя, отчество (полностью) и правовой статус.

Это поле должно содержать не больше 160 символов (Приложение № 11 к Положению № 383-П).

Адрес места нахождения организации (адрес места жительства предпринимателя) указывать не надо. Его прописывают только в случае, если банк получателя или банк посредник является иностранным банком. (п.1.1 ст.7.2 Федерального закона от 07.08.2001 г. № 115-ФЗ).

Пример: ООО «Северный Альянс»

Пример: Никифоров Олег Вячеславович (ИП)

8Реквизит 60 «ИНН плательщика». Указывается идентификационный номер (ИНН) налогоплательщика, присвоенный при постановке на налоговый учет:

- организации – из 10 цифр;

- ИП – из 12 цифр.

Пример: 7602110300

9Реквизит 102 «КПП плательщика». Указывается код причины постановки на учет (КПП) из 9 цифр, присвоенный компании при регистрации в качестве плательщика ЕНВД (берется из уведомления о постановке на «вмененный» учет).

Обратите внимание!

В КПП организации, присвоенном ей по месту нахождения, 5 цифра – «0», а 6 цифра – «1». Во «вмененном» КПП, присвоенном по месту ведения деятельности, 5 цифра должна быть «3», а 6 цифра – «5». В платежке на уплате ЕНВД в поле 102 проставляется второй («вмененный») КПП. При этом, если адрес места нахождения совпадает с местом ведения деятельности, то КПП можно указывать любой.

ИП, которым КПП не присваивается вовсе, в реквизите ставят «0».

Пример: 760235001

10Реквизит 9 «Номер счета плательщика». Указывается номер банковского счета из 20 знаков, с которого плательщик ЕНВД намерен произвести уплату единого налога.

Пример: 40702810402000020254

11Реквизит 10 «Наименование банка плательщика». Указывается только в бумажной платежке, причем вместе с местом нахождения.

Пример: Ярославский ф-л ПАО «Промсвязьбанк» г. Ярославль

12Реквизит 11 «БИК банка плательщика». Указывается банковский идентификационный код (БИК) банка плательщика ЕНВД из 9 цифр.

Пример: 047888760

13Реквизит 12 «Номер корреспондентского счета банка плательщика». Указывается 20-тизначный номер корр. счета, который банк плательщика ЕНВД открыл в специальном подразделении ЦБ РФ или другой кредитной организации.

Пример: 30101810300000000760

14Реквизит 13 «Наименование банка получателя». Указывается только в бумажной платежке, причем вместе с местом нахождения.

Пример: Отделение Ярославль

15Реквизит 14 «БИК банка получателя». Указывается банковский идентификационный код банка получателя средств из 9 цифр. То есть БИК отделения Центробанка России, в котором Федеральному казначейству открыт счет.

Пример: 047888001

16Реквизит 15 «Номер корреспондентского счета банка получателя». Остается пустым, так как Федеральное казначейство не ведет корреспондентских счетов.

17Реквизит 16 «Получатель». Указывается сокращенное наименование территориального органа Федерального казначейства, в скобках – наименование администратора «вмененного» ЕНВД (соответствующей ИФНС). Количество символов не должно превышать 160.

Пример: УФК по Ярославской области (ИФНС России по Дзержинскому району г. Ярославля)

18Реквизит 61 «ИНН получателя». Указывается 10-тизначный ИНН налогового органа.

Пример: 7602017692

19Реквизит 103 «КПП получателя». Указывается 9-тизначный КПП налогового органа.

Пример: 760401001

20Реквизит 17 «Номер счета получателя». Указывается номер лицевого счета, открытого в территориальном органе Федерального казначейства администратору ЕНВД (соответствующей ИФНС).

Пример: 40101810700000010010

Для сведения!

Реквизиты своей ИФНС можно узнать непосредственно в инспекции или на сайте Налоговой службы (nalog.ru).

21Реквизит 18 «Вид операции». Указывается шифр платежного поручения – «01».

Пример: 01

22Реквизит 19 «Срок платежа». Остается пустым.

23Реквизит 20 «Назначение платежа кодовое». Остается пустым.

24Реквизит 21 «Очередность платежа». Указывается цифра «5» в соответствии с п.2 ст.855 ГК РФ (письмо Минфина России от 20.01.2014 г. № 02-03-11/1603).

Пример: 5

25Реквизит 22 «Уникальный идентификатор платежа (УИН)». Указывается, только если ЕНВД платится по требованию, в котором и прописан УИН. А при осуществлении текущих налоговых платежей в поле проставляется «0» (п.12 Приложение № 2 к Приказу № 107н).

Пример: 0

26Реквизит 23 «Резервное поле». Остается пустым.

27Реквизит 104 «Код бюджетной классификации». Указывается значение из 20-цифр (п.5 Приложения № 2 к Приказу № 107н). Для перечисления текущего платежа по ЕНВД используется КБК 182 1 05 02010 02 1000 110 (Приложение № 11 к Указаниям о порядке применения бюджетной классификации РФ, утв. Приказом Минфина России от 01.07.2013 г. № 65н).

Пример: 18210502010021000110

28Реквизит 105 «Код ОКТМО». Указывается 8-мизначный код территориального муниципального образования (согласно классификатору ОКТМО (ОК 033-2013)), в котором компания (ИП) стоит на учете в качестве плательщика ЕНВД (п.6 Приложения № 2 к Приказу № 107н).

Пример: 78701000

29Реквизит 106 «Основание платежа». При текущих платежах по ЕНВД указывается буквенное значение «ТП» (п.7 Приложения № 2 к Приказу № 107н).

Пример: ТП

30Реквизит 107 «Налоговый период». Указывается квартальная периодичность уплаты ЕНВД в формате «КВ.NN.ГГГГ» (п.1 ст.346.32 НК РФ, ст.346.30 НК РФ, п.8 Приложения № 2 к Приказу № 107н). Например, при перечислении налога за II квартал 2017 года в поле прописывается значение «КВ.02.2017».

Пример: КВ.02.2017

31Реквизит 108 «Номер документа». При текущих платежах по ЕНВД указывается «0» (п.9 Приложения № 2 к Приказу № 107н).

Пример: 0

32Реквизит 109 «Дата документа основания платежа». Указывается дата подписания декларации по ЕНВД в формате «ДД.ММ.ГГГГ», если она представлена раньше дня уплаты налога. В противном случае ставится «0» (п.10 Приложения № 2 к Приказу № 107н).

Пример: 20.07.2017

33Реквизит 110 «Тип платежа». Остается пустым (Приложения № 1 к Положению № 383-П (в ред. Указания Банка России от 06.11.2015 г. № 3844-У)).

34Реквизит 24 «Назначение платежа». Указывается краткое пояснение к платежу. При уплате ЕНВД поле, как правило, содержит следующий текст: «Уплата единого налога на вмененный доход за II квартал 2017 года».

Пример: Уплата единого налога на вмененный доход за II квартал 2017 года

35Реквизит 43 «М. П.». Проставляется печать (при наличии) компании (ИП) – «вмененщика» (только на бумажной платежке).

36Реквизит 44 «Подписи». Уполномоченные лица плательщика ЕНВД ставят свои подписи.

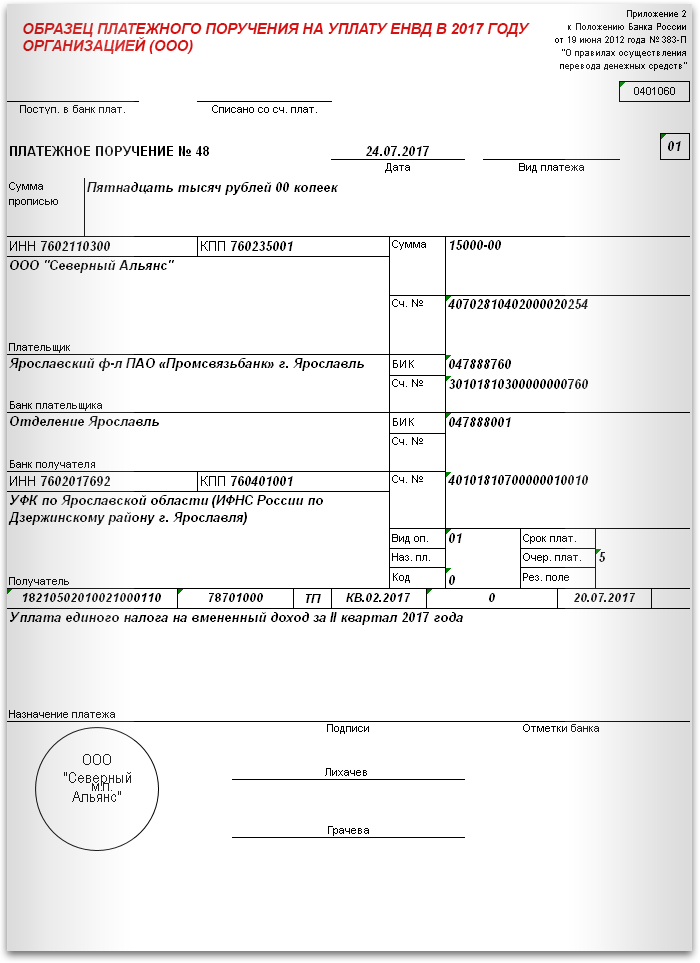

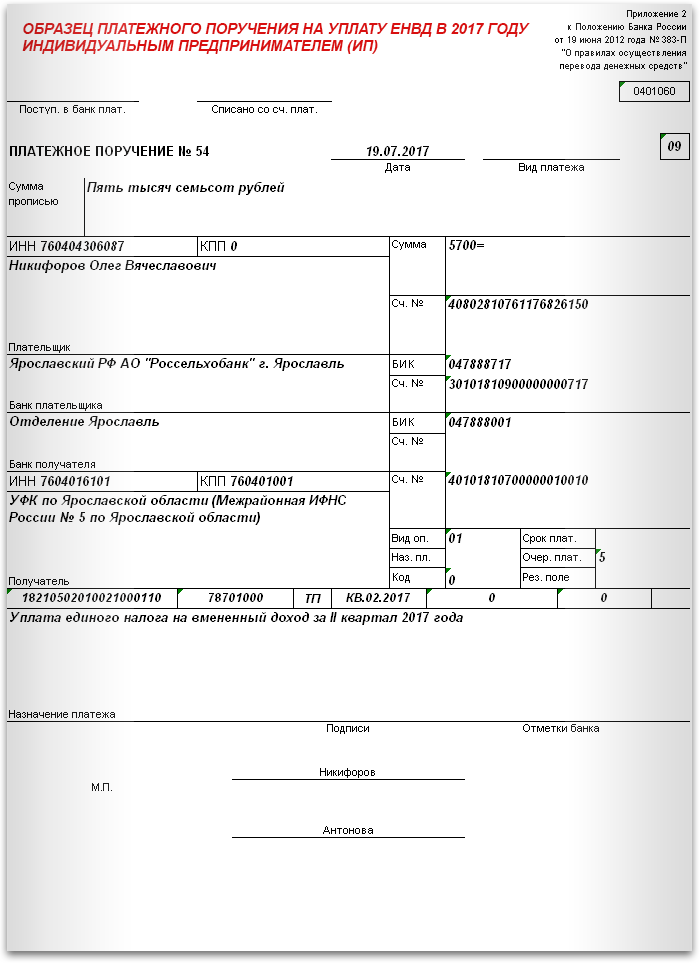

Образцы платежного поручения на уплату ЕНВД в 2017 году смотрите и скачивайте ниже.

Как заполнить платежное поручение на уплату ЕНВД с помощью сервиса ФНС России

Чтобы самостоятельно заполнить платежное поручение на уплату ЕНВД, не обязательно тратить уйму времени на изучение его реквизитов. Достаточно знать, что означают некоторые из них. С остальным поможет справиться удобный сервис ФНС России «Заполнить платежное поручение». Ниже описано, как им надо пользоваться.

1. Зайдите на сайт Налоговой службы (nalog.ru). Перейдите в раздел электронных сервисов, посвященных уплате налогов (сборов и т. п.) «Заплати налоги».

2. Нажмите по ссылке «Заполнить платежное поручение».

3. Выберите тип налогоплательщика (т. е. свой правовой статус): физлицо, юрлицо или ИП. Выставите вид расчетного документа – платежное поручение. Нажмите кнопку «Далее».

4. Теперь нужно определиться с видом платежа. В поле КБК впишите код, используемый для уплаты единого налога. Если Вы не знаете его, то заполните следующие три поля с помощью выпадающих списков:

- поле «Группа налогов» – выбираете «Налоги на совокупный доход»;

- поле «Наименование платежа» – выбираете «Единый налог на вмененный доход для отдельных видов деятельности»;

- группа «Тип платежа» – выбираете «Сумма платежа».

При этом сервис сам подставит нужный код в поле КБК. Нажмите кнопку «Далее».

5. Укажите реквизиты получателя платежа, т. е. той инспекции, на подконтрольной территории которой Вы осуществляете «вмененную» деятельность. Обязательными являются поля «Код ИФНС» и «Муниципальное образование». Если с их заполнением у Вас возникают трудности, то можно указать адрес места ведения бизнеса на ЕНВД. Тогда сервис автоматически определит код налоговой и ОКТМО муниципального образования и подставит их в соответствующие поля. Нажмите кнопку «Далее».

6. Заполните остальные реквизиты платежного поручения:

- статус лица: «01» – если налог платит организация, и «09» – если ИП;

- основание платежа: «ТП» при осуществлении текущего платежа по налогу;

- налоговый период: квартальные платежи (номер квартала и год);

- дату подписания декларации: в формате «ДД.ММ.ГГГГ» – если декларация представлена раньше дня уплаты налога, в противном случае поле нужно пропустить;

- очередность платежа: 5;

- сумму платежа: исчисленную к уплате сумму ЕНВД.

Нажмите кнопку «Далее».

7. Укажите реквизиты плательщика (т. е. свои):

- наименование;

- ИНН / КПП;

- наименование банка;

- БИК банка;

- номер счета в банке.

Не забывайте!

Организации вписывают «вмененный» КПП в соответствующее поле.

Будьте внимательны! Не делайте ошибок. Сервис не проверяет правильность заполнения вышеперечисленных реквизитов. Нажмите кнопку «Далее».

8. Нажмите кнопку «Сформировать платежное поручение». Теперь готовый документ можно открыть в программе Word, при необходимости отредактировать и распечатать.

К сведению ИП!

Если для заполнения платежки по ЕНВД предприниматель использует указанный сервис ФНС России, то подкорректировать документ все-таки придется. Дело в том, что в поле КПП платежного поручения ИП должен проставить значение «0». А этого программа не дает сделать.

Несвоевременная уплата ЕНВД в 2017 году

Если «вмененщик» отправил платеж по единому налогу позже положенного срока, то за каждый календарный день просрочки он должен заплатить пени (п.1 ст.75 НК РФ).

Пени начисляются со дня, следующего за установленным днем уплаты ЕНВД (п.3 ст.75 НК РФ). К примеру, если налогоплательщик не заплатил единый налог за II квартал 2017 года до 25.07.2017 г. (включительно), то с 26.07.2017 г. начинают «набегать» пени.

Пени рассчитываются исходя из 1/300 ставки рефинансирования ЦБ РФ (п.4 ст.75 НК РФ). С 1 октября 2017 года компании на «вмененке» будут начислять их по новым правилам (в соответствии с Федеральным законом от 30.11.2016 г. № 401-ФЗ):

- за период просрочки до 30 календарных дней (включительно) – исходя из 1/300 ставки рефинансирования ЦБ РФ;

- начиная с 31-го дня периода просрочки – исходя из 1/150 ставки рефинансирования ЦБ РФ.

Для ИП порядок расчета пеней не изменится.

Налоговый кодекс не конкретизирует тот день, когда пени перестают начисляться. Для Минфина этим днем является день погашения недоимки по ЕНВД (письмо от 05.07.2016 г. № 03-02-07/2/39318). Ведь в этот момент просрочка исполнения обязанности по уплате налога отсутствует.

Аналогичные выводы следуют из Порядка ведения карточек расчетов с бюджетом (РСБ), утв. Приказом ФНС России от 18.01.2012 г. № ЯК-7-1/9@ (раздел VII). Поэтому налоговики, как правило, не начисляют пени за день оплаты недоимки. К примеру, УФНС России по Челябинской области разместила на своем сайте налоговый калькулятор для расчета пеней, который не производит начислений за день платежа по налогу (http://213.24.61.178:3535/penalty).

Хотя некоторые ИФНС до сих пор руководствуются Постановлением Пленума ВАС РФ от 30.07.2013 г. № 57 РФ (п.57, 61), согласно которому пени за день фактической уплаты недоимки начислять нужно. Если Ваша инспекция поступает именно так, то обратитесь с заявлением о перерасчете пеней. При этом сошлитесь на последние разъяснения Минфина.

Пример. ООО «Северный Альянс» перечислило ЕНВД за 1-й квартал 2017 года в сумме 15 000 руб. только 15 мая (крайний срок уплаты – 25 апреля). Период просрочки платежа по налогу составил 19 дней (с 26.04.2017 г. по 14.05.2017 г.).

Ставка рефинансирования ЦБ РФ, действовавшая в данный период, равна 10,5%.

Компания должна уплатить пени за несвоевременную уплату ЕНВД в размере 99, 75 руб. (= 15 000 руб. х 10,5% / 300 х 19 дн.).

Пени платятся с копейками. Их можно (1) рассчитать и перечислить в бюджет самостоятельно или (2) подождать пока придет требование из налоговой. В любом случае налогоплательщик должен будет составить платежное поручение на уплату пеней по ЕНВД.

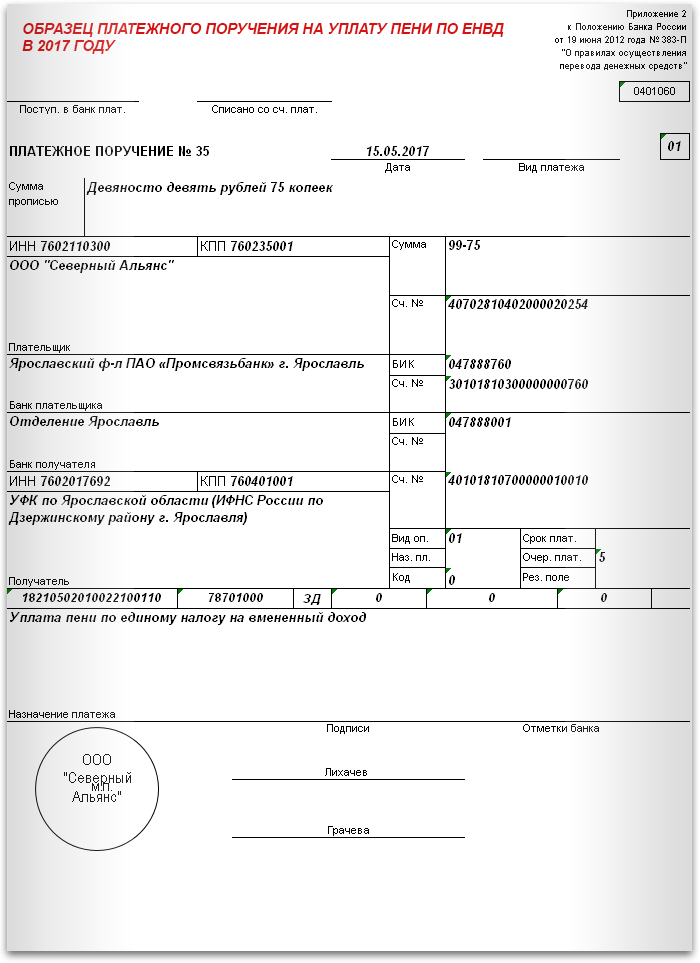

Как заполнить платежное поручение на уплату пеней по ЕНВД в 2017 году

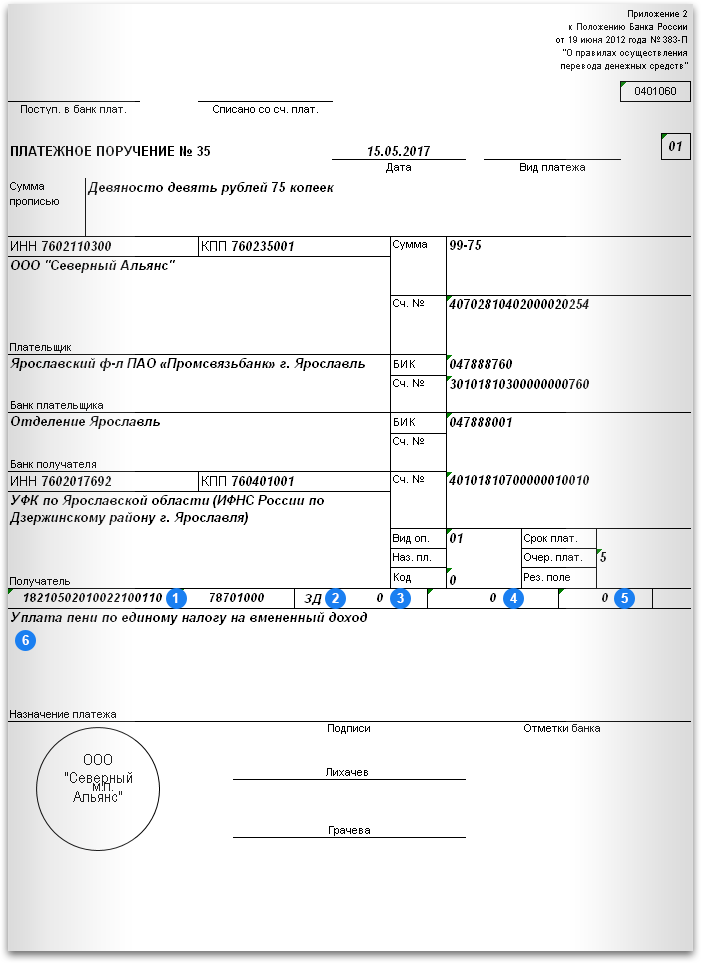

На изображении ниже отмечены те реквизиты, на которые нужно обратить особое внимание при заполнении платежного поручения на уплату пеней по ЕНВД в 2017 году.

1Реквизит 104 «Код бюджетной классификации». Указывается 20-тизначное значение (п.5 Приложения № 2 к Приказу № 107н). Для уплаты пеней по ЕНВД используется КБК 182 1 05 02010 02 2100 110 (Приложение № 11 к Указаниям о порядке применения бюджетной классификации РФ, утв. Приказом Минфина России от 01.07.2013 г. № 65н).

Пример: 18210502010022100110

2Реквизит 106 «Основание платежа». Указывается одно из следующих буквенных значений «ТП» (п.7 Приложения № 2 к Приказу № 107н):

- ЗД – если пени уплачиваются добровольно;

- ТР – если пени уплачиваются по требованию ИФНС;

- АП – если пени уплачиваются по акту проверки.

Пример: ЗД

3Реквизит 107 «Налоговый период». Указывается значение «0», если в реквизите 106 стоит «ЗД» или «АП» (п.8 Приложения № 2 к Приказу № 107н). Если пени уплачиваются за какой-то конкретный период, то необходимо указать его (например, «КВ.02.2017» – пени за 2-й квартал 2017 года).

Если в реквизите 106 отражено значение «ТР», то в реквизите 107 прописывается срок из требования.

Пример: 0

4Реквизит 108 «Номер документа». Указывается значение «0», если пени уплачиваются в добровольном порядке (т. е. в реквизите 106 стоит «ЗД») (п.9 Приложения № 2 к Приказу № 107н).

Во всех остальных случаях указывается:

- номер требования – для основания платежа «ТР»;

- номер решения о привлечении к ответственности – для основания платежа «АП».

Пример: 0

5Реквизит 109 «Дата документа основания платежа». Указывается значение «0», если пени уплачиваются в добровольном порядке (в реквизите 106 стоит «ЗД») (п.10 Приложения № 2 к Приказу № 107н).

Во всех остальных случаях указывается:

- дата требования – для основания платежа «ТР»;

- дата решения о привлечении к ответственности – для основания платежа «АП».

Пример: 0

6Реквизит 24 «Назначение платежа». Указывается краткая информация, идентифицирующая платеж.

Пример: Уплата пени по единому налогу на вмененный доход

Остальные реквизиты заполняются в обычном порядке.

Образец платежного поручения на уплату пеней по ЕНВД в 2017 году смотрите и скачивайте ниже.

Для сведения!

Платежку на уплату пеней по ЕНВД можно заполнить с помощью платежного сервиса ФНС России «Заполнить платежное поручение» (https://service.nalog.ru/payment/payment.html).

Штраф за неуплату ЕНВД в 2017 году

За неуплату (неполную уплату) ЕНВД Налоговым кодексом предусмотрена ответственность в виде штрафа размером 20% (40% – если деяние совершено умышленно) от неуплаченной суммы налога (п.1, п.3 ст.122 НК РФ).

Однако данная мера наказания применяется налоговиками только в том случае, если налогоплательщик занизил налоговую базу, что привело к возникновению задолженности перед бюджетом.

Если же «вмененщик» правильно рассчитал налог, но не перечислил его, то штрафа не будет (п.19 Постановление Пленума ВАС РФ от 30.07.2013 г. № 57, письмо Минфина России от 26.09.2011 г. № 03-02-07/1-343).

Похожие статьи:

ЕНВД (Единый налог на вмененный доход) → Уплата ЕНВД

ЕНВД (Единый налог на вмененный доход) → Квитанция на уплату ЕНВД

ЕНВД (Единый налог на вмененный доход) → Порядок расчета ЕНВД

Полное или частичное копирование материалов запрещено. При согласованном использовании материалов прямая индексируемая ссылка на источник обязательна: <a href="//yarbuh76.ru/sistemy-nalogooblozhenija/envd-edinyi-nalog-na-vmenennyi-dohod/uplata-envd-v-2017-godu.html" title="Уплата ЕНВД в 2017 году">Уплата ЕНВД в 2017 году</a>

Нет комментариев. Ваш будет первым!

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)